크립토에서 보험을 추구하면 안되는걸까

분산화된 비용 공유 네트워크, Fairside Network

개요

- 크립토 보험 프로토콜은 유망하지만, 여러 문제점으로 인하여 기존의 보험 회사들은 아직 접근을 망설이는 중이다.

- Nexus Mutual는 최초의 디파이 보험 프로토콜로, 보장을 원하는 프로젝트에 스테이킹하고, 손실 이벤트가 발생하였을 때 보장받을 수 있다.

- Fairside Network는 분산화된 비용 공유 네트워크로써 Nexus Mutual과 같은 기존의 디파이 보험 프로토콜들이 가지는 문제점을 보완하려 한다.

크립토 정글

크립토 산업은 마치 정글같다. 크립토 산업의 하루는 다른 산업의 한 달이라는 말도 있듯이 새로운 기술과 창의적인 프로젝트들이 매일 생기고, 소리 소문없이 사라지고 있다. 이에 대한 부작용으로 크립토에서는 해킹, 사기, 프로토콜의 오류와 같은 다른 산업에서는 가끔 보기도 힘든 일들이 거의 매주 나오고 있다.

최대 디파이 버그 바운티 플랫폼인 ImmuneFi에 의하면, 2021년에 해킹, 프로토콜의 기술적 취약점이나 오류로 인한 손실이 약 $10B, 한화로 10조에 이른다고 한다. Crypto.com, Cream Finance, Klayswap, Qubit, Wormhole의 공통점은 전부 2022년에 해킹, 혹은 프로토콜의 잘못으로 많은 돈을 잃었다는 것이다. 글을 쓰는 시점에서 아직 2022년이 50일도 지나지 않다는 점에서 이는 정말 놀랍다.

위 사례들을 직접 내 눈으로 목격하면서, 나는 왜 크립토 산업에서 보험을 들었다는 투자자에 대하여 한번도 듣지 못하였는지 궁금증이 생겼다. 그래서 이번 글에서는 크립토 보험의 현재와 이 문제를 해결하려는 프로토콜들에 대하여 알아볼 예정이다.

보험에 대하여

보험의 역사

보험은 기원전 수 천년전부터 시작하였다. 한가지 재밌는 점은 보험은 산업의 발전와 보험에 대한 수요에 따라서 변화해왔다는 사실이다.

예를 들자면, 태초에 해상무역이 활발하던 시기에 보험의 첫 형태인 해상보험이 생겼고, 산업혁명 시기에 화재가 많이 일어나게 되니 화재보험에 대한 기준이 생겼으며, 19세기에 자동차 보급률이 증가하면서, 자동차보험이 생겼다.

이를 보며 알 수 있는 사실은 크립토 산업에서도 보험이 생길 수 밖에 없다는 것이다.

기존 보험 회사들의 입장

크립토 산업만큼 현재 산업의 발전이 빠르고, 수많은 해킹 때문에 보험에 대한 투자자들의 수요가 높은 산업이 없는데도 왜 기존의 보험 회사는 크립토 산업에서 보험을 만들지 않았을까? 그 이유는 다음과 같다.

첫번째는 데이터의 부재이다. 보험은 기존의 데이터와 통계를 기반으로 보험 상품을 만들고 판매한다. 하지만, 크립토 산업은 보험 회사들 입장에서는 갓 탄생한 산업으로써 유의미한 데이터를 모으긴 아직 힘들다고 느낄 수 있다. 하지만, 블록체인의 특성상, 모든 데이터가 공개적이고 투명하기 때문에 시간이 지남에 따라서 이 문제는 해결될 것이라 믿는다.

두번쨰는 도메인 지식에 대한 부재이다. 가장 중요한 이유인데, 보험 회사들 입장에서는 암호화폐/블록체인에 대한 지식이 아직 부족하기 때문에, 해당 산업에서의 보험 상품을 만드는 것이 조심스럽다.

마지막은 크립토 산업에는 너무 다양한 손실의 경우가 있기 때문이다. 해킹에도 블록체인 프로토콜 자체의 해킹부터 프론트 엔드나 도메인 해킹이 있고, 이 외에도 스마트 컨트랙트의 취약점이나 오류, 러그풀, 오라클 이슈, 거래소 해킹, 플래시 론 등 너무 많은 종류가 있고, 앞으로도 새로운 방식이 나올 가능성은 높다.

그럼에도 불구하고

그럼에도 불구하고, 현재 크립토 보험 솔루션을 제공하는 기업들이 존재하긴 하는데, 대부분의 거래소나 암호화폐 지갑 서비스를 대상으로 한다. Lloyds의 경우, coincover를 위한 새로운 암호화폐 지갑 보험을 런칭하였고, Crypto.com에도 보험 커버리지를 제공하고 있다.

하지만, 현재 디파이에서 일어나는 대부분의 해킹들은 위의 솔루션으로 막을 수 없고, 결국 중요한 것은 개인 투자자들이 자신의 자산에 대하여 불안함을 느끼지 않은 채 여러 크립토 거래를 할 수 있도록 해주는 보험 솔루션이다.

다행히, 이와 같은 니즈에 공감하여 해결하려 노력중인 Nexus Mutual과 Fairside Network와 같은 프로젝트를 찾을 수 있었다.

Nexus Mutual

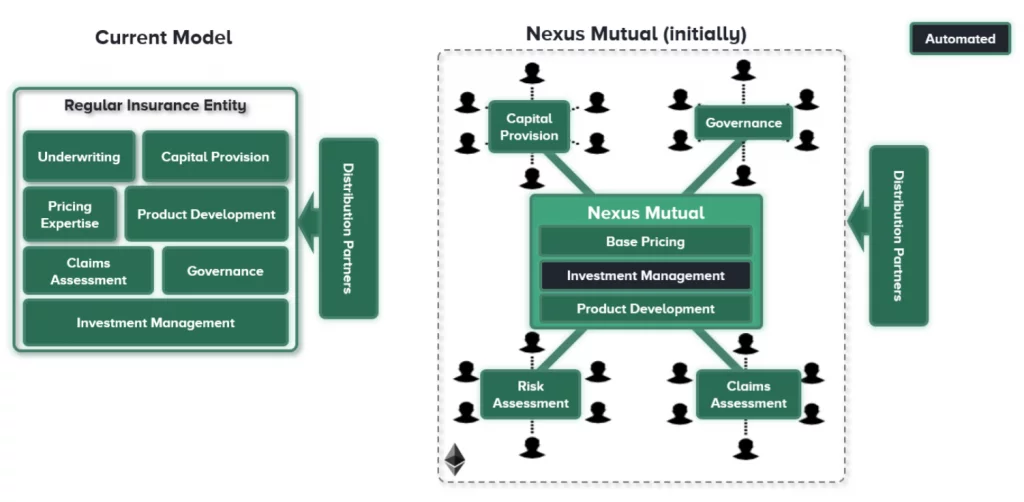

Nexus Mutual은 기존의 보험 회사 구조에서 벗어나, 분산화된 보험을 처음 시도한 프로토콜이다.

먼저 알아둬야 할 것은 한국에서는 사용할 수 없다. Nexus Mutual은 영국의 유한회사로 법적인 이유로 멤버쉽에 참여하기 위해서는 KYC를 해야 하는데, 한국은 제외되어 있다.

목표

Nexus Mutual의 주된 목표는 기존의 보험회사와 이용자들의 신뢰 관계에서 나오는 불필요한 비용이나 정보의 비대칭성을 블록체인을 통하여 최대한 줄이는 것이다.

기존의 보험 회사는 고객보다 벌어들인 수익을 어떻게 재투자할 것인지에 초점을 두고 있다. 하지만, Nexus Mutual의 경우 보험을 드는 사람도, 제공하는 사람도, 전부 멤버쉽 토큰인 NXM을 통해서 보상받기 때문에, 인센티브가 일치하게 된다.

역할들

Nexus Mutual에는 크게 3가지 역할이 존재한다. 보험 구매자(Cover buyer), 리스크 심사자(Risk assessors), 그리고 청구 심사자(Claims assessors)이다.

- 보험 구매자

보험 구매자들은 말 그대로 Nexus Mutual을 통하여 특정 프로젝트에서 발생하는 여러 위험들에 대한 보험을 구매하는 사람들이다. 만약, 정말 해당 프로젝트에서 손실 이벤트가 발생했을 경우, 청구 심사(Claims Assessment)를 통해 보장 금액 안에서 환급받을 수 있다.

- 리스크 심사자

리스크 심사자들은 주로 코드 검수 전문가나 전문가의 도움을 받는 자본가들로, '해당 프로젝트에 위험이 없을 것이다’에 배팅하는 사람들이다. 리스크 심사자들은 해당 프로젝트의 보험 상품에 일정량의 NXM을 스테이킹하고, 그 프로토콜의 안정성을 보증한다.

리스크 심사자들은 스테이킹한 보험 상품을 사람들이 구매할 때마다 보험 프리미엄의 50%를 보상으로 받는다. 하지만, 만약에 실제로 이벤트가 발생하여, 청구 심사가 일어나게 되면, 청구 금액에 따라서 스테이킹한 NXM이 소각된다.

- 청구 심사자

청구 심사자들은 보험 구매자들이 손실 이벤트가 발생하여서 환급을 청구할 때 심사하는 역할을 한다. 청구 심사자들은 보험 구매자들이 제출한 정보에 따라서 해당 청구가 기준에 만족하는지 안하는지를 따진 후 환급에 찬성할지 반대할지 투표한다. 청구 심사자가 되기 위해서는 일정량의 NXM을 스테이킹해야 하고, 합의된 결과와 동일하게 투표하였을 때는 일정량의 보상을 받고, 악의적인 목표로 투표를 하였을 때는 스테이킹된 NXM이 소각될 수 있다.

메커니즘

- 보험 구매

일단 보험(Cover)을 구매하기 위하여서는 먼저 Nexus Mutual 멤버쉽에 가입을 해야되고, 이는 약간의 ETH와 KYC를 필요로 한다. 그 뒤 보험을 들고 싶은 프로젝트를 고르고, 보장 기간, 보장 금액을 설정 후, ETH나 NXM으로 지불한다.

- 보험 청구하기

자신이 보험을 든 프로젝트에서 어떤 이벤트에 의하여 내 자금의 손실이 발생하였다면, 보험 구매자는 환급 청구를 신청할 수 있다. 이 신청을 청구 심사자들이 받아서 투표를 통해 지급할지 안할지 결정한다. 지급하기로 하면, 리스크 심사자들의 스테이킹된 NXM으로부터 보장 금액만큼이 지급된다.

Fairside Network

사실, 나는 Nexus Mutual을 성공 사례라고 보진 않는다. Nexus Mutual은 최초의 디파이 보험 프로토콜로써 많은 이점을 가졌음에도 불구하고, 실제로 이를 사용하는 사람은 찾아보기 힘들다. 그렇기에 나는 Nexus Mutual과는 완전히 다른 접근법을 사용한 Fairside Network에 더 많은 기대를 하고 있다.

기존 디파이 보험 프로토콜의 문제점

Nexus Mutual의 등장과 함께 많은 디파이 보험 프로토콜들은 비슷한 메커니즘을 사용하였다. 대부분 여러 프로젝트에 대한 보험 상품을 만들고, 그 프로젝트의 안정성에 베팅하는 사람과 반대에 베팅하는 사람들이 서로 짝을 이루는 형태이다. 이 형태를 프로젝트 스테이킹(Project Staking)이라고 한다.

이 프로젝트 스테이킹의 근본적인 문제는 다변화의 부재이다. 기본적으로, 참여자 입장에서는 특정 프로젝트에 베팅하는 것은 매우 위험하고, 리스크를 분산시키기 위해서는 애초에 프로젝트 별로 스테이킹하는 구조는 적절하지 않다. 또한, 유저 입장에서는 자기가 여러 디파이 프로토콜을 사용한다면, 그에 맞는 여러 상품을 구매해야 하고, 자신이 사용하는 프로토콜에 해당하는 보험 상품이 없으면 들 수 없는 불편함이 존재한다.

목표

Fairside의 목표는 유저들이 하나의 보험으로도 여러 개의 손실 이벤트에 대하여 보장받을 수 있는 상품을 만드는 것이다. Fairside의 멤버쉽에 가입하면, 프로젝트나 이벤트의 종류, 체인에 상관없이 자신의 보상 금액 내에서는 Fairside의 보험 청구 심사 과정을 통과하면, 전부 보장받을 수 있다.

Fairside를 통하여 기존의 크립토 투자자들은 일정 자금이 보장되기 때문에, 더 큰 금액을 디파이 프로토콜에 투자하여 수익을 낼 수 있게 되고, 크립토 투자에 대한 리스크를 줄여서 더 많은 주류 투자자들을 크립토에 끌어들일 수 있다.

메커니즘

- 비용 공유 혜택 모델

Fairside는 기존의 검증된 보험 산업의 비즈니스 모델은 유지한 채, DAO를 통한 탈중앙화를 첨가한 형태이다. 사실, 엄밀히 따지면, Fairside는 보험 상품을 제공하는 것이 아닌, 비용 공유 혜택(Cost Sharing Benefit)에 대한 멤버쉽을 제공한다. 즉, Fairside 멤버들은 일정 금액의 멤버쉽 수수료를 지불하고, 서로 미래에 생길 수 있는 악의적인 손실 이벤트에 대하여 서로 비용을 나누기로 약속하는 것이다. 이 때, 손실 이벤트는 한정되어 있지 않고, 커뮤니티의 결정에 따라서 비용 공유 혜택에 포함할지 안할지 정한다. 이 방식은 기존의 보험 상품의 형태와 달리, 기존에 없던 새로운 손실 이벤트가 발생하였을 때, 이를 더 유연하게 처리할 수 있게 한다.

- 네트워크 스테이킹

기존의 디파이 보험 프로토콜과 달리, Fairside는 참여자가 자금 풀에 ETH를 예치하게 되면, 특정 프로젝트에 스테이킹한 것이 아닌 전체 네트워크에 스테이킹하게 된다. 전체 네트워크에 스테이킹을 하게 되면, Fairside의 참여자들은 보장해야 하는 프로젝트끼리의 상관관계가 매우 낮아지고, 이는 스테이킹한 자본의 효율성을 기존의 디파이 보험 프로토콜에 비하여 10배 증가시킴과 더불어, 어떤 프로젝트의 손실 이벤트가 발생하여도 참여자가 청산당할 일이 없게 한다.

$FSD

- 자금 예치

FSD는 Fairside 자금 풀에 ETH를 예치함으로써 민팅할 수 있다. 즉, FSD는 자금 풀에 대한 나의 지분을 의미한다. 모든 FSD는 자금 풀에 ETH를 예치함으로써만 민팅할 수 있기 때문에, FSD를 보유하고 있다는 것이 곧 Fairside에 스테이킹하고 있다는 것을 의미한다.

- 자금 인출

FSD를 팔거나, 예치했던 자금을 인출할 때에는 FSD를 소각하고, 3.5%의 tribute fee를 내야한다. 누군가가 Fairside 자금 풀에서 자금을 인출하게 되면, 전체 자금 풀이 줄어들기 때문에, 따라서 FSD의 가격 또한 떨어진다. 이를 보상하기 위하여, 3.5%의 tribute fee를 부과한다.

- FSD의 민팅 가격

FSD 민팅 가격은 자금 풀의 상태와 Fairside의 활성도에 따라서 결정되는데, 목표치에 자금 풀이 가까워질수록, FSD의 민팅 가격은 올라간다. 이는 초기 참여자를 보상하는 효과와 함께 미래에 생길 수 있는 손실 이벤트에 대한 Fairside의 지불 능력을 보장한다.

- 비영구적 스테이킹 손실

FSD에 대하여 재밌는 점은 기존의 프로젝트 스테이킹과 달리, 누군가가 보험 청구를 하게되면, 자신이 스테이킹한 자산이 영구적으로 소각되는 것이 아닌 비영구적 손실을 겪는다는 것이다.

예를 들어서 누군가 Fairside를 통하여 보험비를 청구하였다고 하자. 그렇다면, 자금 풀에서는 일정 금액이 빠져나갔기 때문에, FSD의 가격이 하락할 것이다. 하지만, 내가 가지고 있는 FSD의 수량은 변하지 않는다. 이러한 이유로, Fairside에서는 참여자들이 청산에 대한 걱정이 없다. 또한 FSD의 가격 하락은 Fairside 자금 풀에 대한 예치의 동기를 주고, 이는 다시 FSD 가격 상승을 유도하기 때문에, 비영구적 손실도 일시적일 확률이 높다.

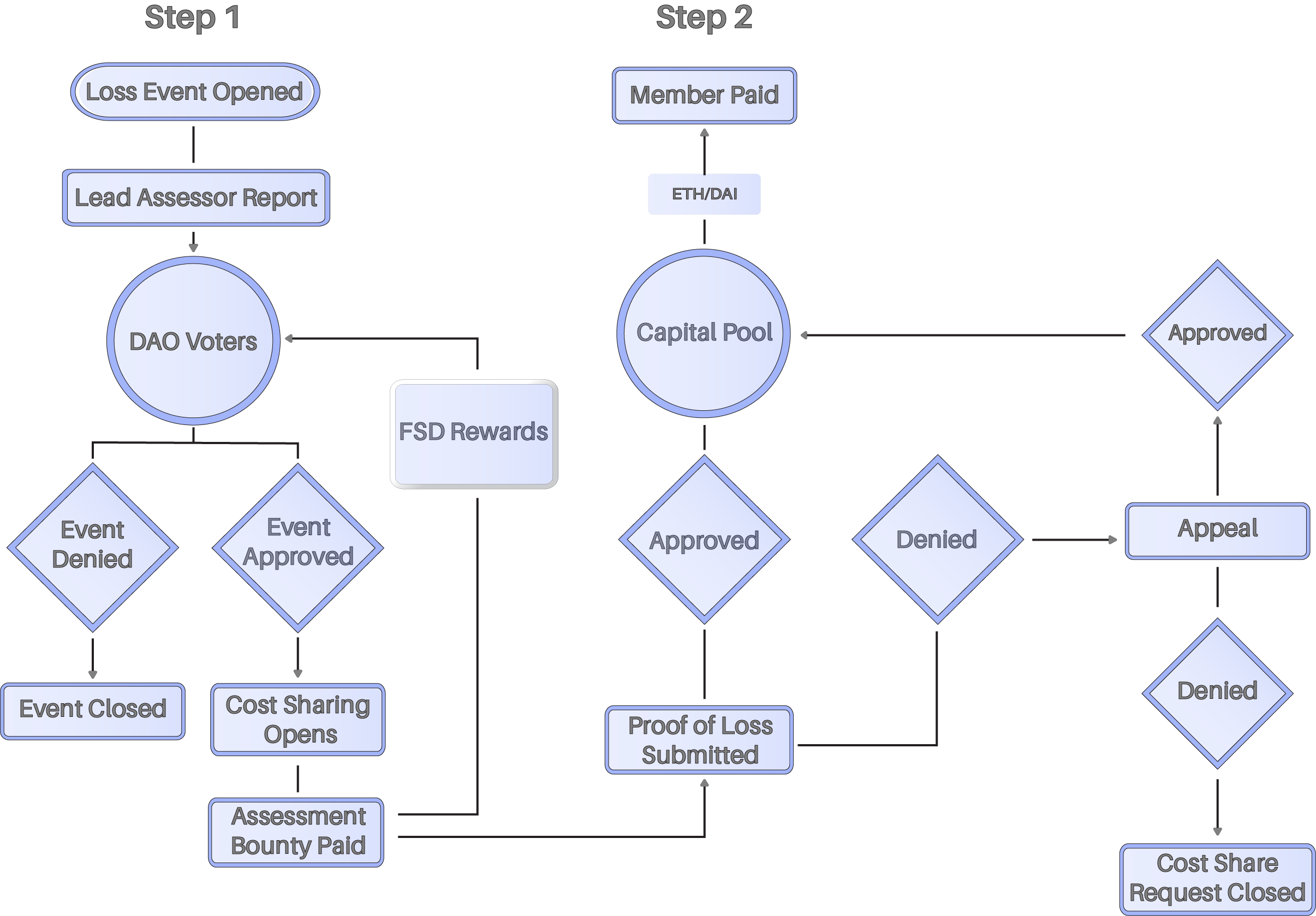

보험 청구 심사 과정

- 리드 심사자의 정보 공유

피해 이벤트가 발생하였을 때, Fairside는 커뮤니티의 투표를 통해 해당 이벤트를 보장할지 안할지 정하기 때문에, 해당 피해 이벤트에 대한 객관적이고 기술적인 정보를 커뮤니티에게 제공할 주체가 필요하다. 이 주체를 리드 심사자(Lead Assessor)라 하고, 현재는 블록체인 및 사이버보안 전문 회사인 Halborn Security가 이 역할을 맡고 있다. 리드 심사자는 투표에 영향을 주지 않고, 단순히 커뮤니티 멤버들에게 정보를 제공하는 역할을 한다.

- 멤버들의 투표

해당 정보를 확인한 멤버들은 기존의 Fairside가 가지는 보상에 대한 기준에 해당 이벤트가 만족하는지에 대하여 투표한다. 이 기준은 예를 들어서 ‘오딧을 2개 이상 받았는지', ‘팀의 신상이 전부 공개되어있는지', ‘최소 18개월동안 운영되었는지’와 같은 여러 지표들이 사용될 수 있다. 현재, 멤버들은 누가, 얼만큼 이 이벤트에 대하여 피해를 보았는지 알지 못하고, 청산에 대한 걱정이 없기에, 공평하게 투표할 수 있다.

- 개인의 손실 증명

투표를 통해 통과된 이벤트에 의해 피해를 본 Fairside 멤버들은 손실 증명(Proof of Loss)를 제출하여서 만약 이 것이 리드 심사자에 의하여 통과되면, 보상을 받을 수 있고, 거부된다면, 재심을 신청할 수 있다. 멤버들이 손실 증명을 제출하게 되면, 결과와 상관없이 손실 증명을 제출한 멤버들은 투표에 참여한 멤버들에게 멤버쉽 수수료의 일부를 보상으로 제공한다.

참고

- Immunefi Top Hacks In 2021

- Momentum 6 Alpha Leak Research Call ft. Brandon Brown & Charles Smith - Jan 20 2022

- Common Q & A about FairSide Network

- Brandon Brown, Co-Founder of Fairside Network – DeFi Insurance | Blockchain Interviews

더 많은 정보는

현재 COINEASY 팀의 공식 작가로 활동하고 있습니다! 더 많은 크립토/블록체인 정보는

코인이지 텔레그램 공지방

코인이지 텔레그램 소통방

https://t.me/coineasy_official

에서 확인하세요!